Piketty

Posté le 01 Décembre 2015

Le Piketty m’est dégringolé dessus comme un pavé. Quatre cm d’épaisseur et pas loin de 1000 pages : c’est l’inconvénient de commander un livre en ligne, on n’en voit pas la tranche. Piketty peut se prévaloir de la minutieuse et jamais égalée accumulation d’un very big data sur les salaires perçus et le capital accumulé dans le monde entier depuis trois siècles.

Pas si indigeste que ça, in fine. Ne serait-ce sa densité respectable on croirait feuilleter un manuel d’économie pour les nuls. En commençant par le b-a-ba et en rappelant avec patience et pédagogie, chapitre après chapitre, les acquis des pages précédentes, Piketty expose de façon lumineuse ce qu’on appelle revenu national (p 78) ou rapport capital/revenu (p 89). On apprend tout sur le taux de croissance de la population mondiale, celui de la production correspondante (p 106 et 168), les effets de l’inflation (p 177).

Au passage, les data tordent le cou à des fantasmes : non, la France n’appartient ni aux chinois, ni aux émirs du Golfe. En fait, les possessions des étrangers en France sont contrebalancées par celles des français à l’étranger.

En ce qui concerne la richesse publique, François Fillon a l’excuse de s’être exprimé un peu tôt : s’il avait eu il y a quelques années ce monument à portée de main, il ne serait pas allé nous balancer qu’il prenait la tête d’un état en faillite (c’est sa cervelle qui était en état de faillite). En effet, dette publique et possessions de l’état s’équilibrent exactement, de sorte que la richesse publique n’est pas dans le rouge, même si elle n’est pas loin de zéro, ce qui est le cas des états riches qu’on prétend nous donner en modèles (l’Allemagne rigoureusement à zéro de capital public en 2010, p 228 : actifs et dettes représentent un an de revenu national). Emprunter ce qu’on a, ce n’est quand même pas la fin des haricots.

Ce n’est pas le cas du capital privé : on apprend ainsi que dans les pays riches comme le nôtre, en 2010, les habitants ont en moyenne accumulé plusieurs années de revenu : quatre ans pour l’Allemagne, cinq ans au royaume uni, six pour le patrimoine des français (p 230). Comme on le voit, « c’est pas » la faillite ou comme dirait le père Pedro Opeka (parlant des ouailles dont il prend soin à Madagascar), si vous pensez que vous êtes en crise, alors quel mot faudrait-il inventer pour décrire la misère qui est la nôtre ?

La seconde partie du pavé se concentre sur, justement… la concentration des richesses.

Sous l’ancien régime, 98% des français ne possédaient rien, et 2% pratiquement tout. En 1789, le peuple mourrait de faim et ce ne sont pas seulement les lumières qui ont engendré la révolution et l’abolition des privilèges. Ce ne sont en effet pas les riches qui posent problème (les patriciens assuraient au peuple du pain et des jeux), mais … les pauvres. Quand une masse suffisante de la population est misérable et n’a plus rien à perdre, rien n’empêche plus l’explosion et la chute des têtes. Cependant, si la révolution a prétendu abolir les privilèges et proclamer l’égalité, le fait est qu’au décours de la révolution industrielle, la situation n’était guère différente, avec une concentration des richesses absolument extrême chez une petite caste de privilégiés. En 1910, le dixième décile (les 10% les plus riches) accaparait 90% des richesses en France (pratiquement 60% pour le centile du haut, p 542). La « belle époque » l’était surtout pour ces happy few ou comme aurait dit Coluche, certains sont … plus égaux que d’autres.

Le XXème siècle a apporté un changement radical dans la répartition des richesses : les deux guerres ont changé la donne et fait apparaitre un phénomène nouveau et fondamental, avec un effondrement des patrimoines puis une croissance (reconstruction) considérable pendant la période dite des trente glorieuses. Page 234, un éloquent graphique montre le coup de hache (courbe en U) que se sont infligés les capitaux des nations au décours des deux guerres mondiales. Entre 1870 et 1950, ce sont quatre années d’accumulation sur sept qui sont parties en fumée. Le capital européen n’a pas retrouvé à ce jour le niveau qu’il avait avant 1914.

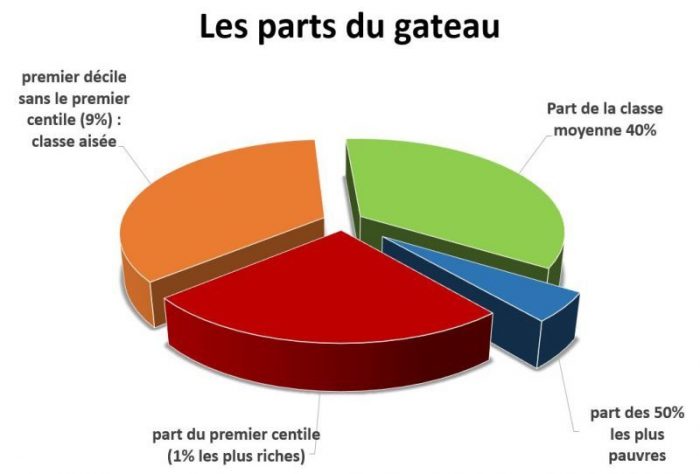

Ces phénomènes ont permis l’apparition d’une classe moyenne qui a pu s’arroger une partie de la richesse nationale accaparée sous l’ancien régime puis à la belle époque par les privilégiés. A l’heure actuelle, le dixième décile (P10 ou les 10% les plus riches) possède en France encore 60% (quand même) de la richesse nationale. Un coup d’œil à la loupe révèle que parmi ces P10, le premier centile (les 1% les plus riches) qui thésaurisait 60% des patrimoines en 1910 en possède 25% en 2010. Certes, la part des 50% les plus pauvres n’a guère évolué : elle reste inférieure à 5% de la richesse nationale (p 546). Mais les « 40% du milieu » ont récupéré le reste : 35%. On pourrait rêver mieux comme démocratie, mais c’est « moins pire » qu’au cours des siècles précédents. Par ailleurs, aux esprits réactionnaires qui prétendent qu’ « appauvrir » les riches n’enrichira pas les pauvres, ces chiffres répondent qu’un peu de redistribution ne fait pas de mal.

Toutefois, depuis les années 70, le capital se reconstitue à la vitesse grand « v » et avec une véritable frénésie depuis les années 90. L’évolution « naturelle » de la croissance ne peut se stabiliser qu’à la baisse (n’oublions pas qu’elle a été inférieure à 1% avant le 19ème siècle et depuis la nuit des temps et qu’actuellement nous avons tellement entamé la planète que tabler sur une augmentation globale de la croissance est purement suicidaire à moyen terme). Les taux à deux chiffres sont des épiphénomènes de pays émergents en phase de rattrapage. Or, la différence (r>g) entre rendement (r) du capital (5% en moyenne) et croissance (g = 1% à l’équilibre) aboutit mé-ca-ni-que-ment (p 578) à la concentration d’une richesse sidérale dans les seules mains de ceux qui possèdent le capital : typiquement, si aucun mécanisme ne vient contrecarrer ce processus, 90% des richesses se concentreront chez le décile supérieur dont 50% pour le centile du haut. La réalité est que plus le capital est important, plus son rendement l’est aussi. Par exemple, les placements des plus grandes universités américaines (Harvard, Yale, Princeton qui possèdent entre 15 et 30 milliards de dollars de dotation) ont rapporté en moyenne plus de 10% par an au cours des trente dernières années (rendements du capital nets, déduits de tout travail et de toute imposition).